Рефинансирование ипотеки постепенно становится одной из наиболее востребованных финансовых услуг в Калининградской области. С одной стороны — это выгодно банкам, которые могут заполучить себе наиболее качественных клиентов со стабильной кредитной историей на длительный срок. С другой — это хорошая возможность для заемщиков сэкономить на платежах по ипотеке. «Новый Калининград» в рамках партнерского материала со Сбербанком рассказывает, кому и когда есть смысл рефинансировать свой долг.

Почему в Калининграде в последнее время многие заговорили про рефинансирование ипотеки?

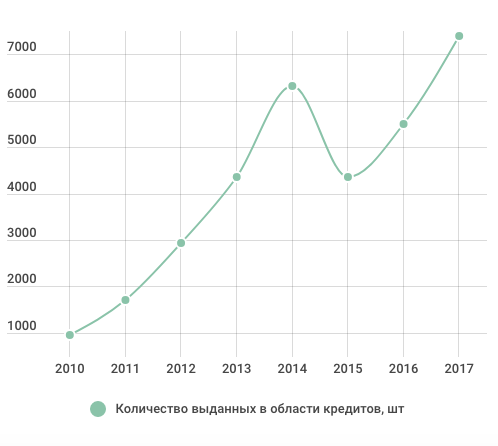

Если очень коротко, это позволяет сэкономить довольно большие деньги. На протяжении последних трех лет объемы ипотечного кредитования в области быстро растут. Если в 2015 году было выдано 4,4 тыс. ипотечных кредитов, то в 2017 году уже 7,4 тыс. По последним статистическим данным за 2018 год видно, что выдача ипотеки в этом году выросла на 40%.

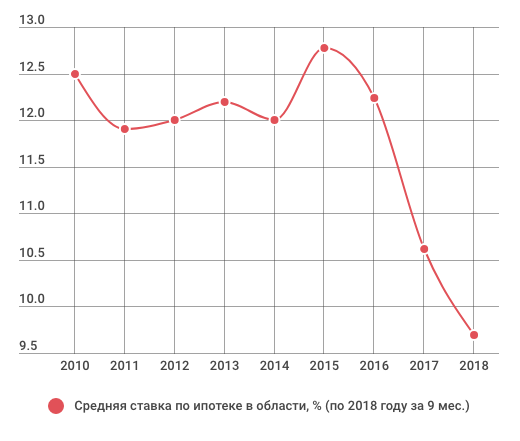

Одна из причин популярности рефинансирования — снижение ипотечных ставок в течение последних лет. За последние три года ставки снизились в среднем с 13,5 до 9,6%. Это означает, что можно хорошо сэкономить на процентах, взяв новый кредит и досрочно погасив старый.

Вы говорите всего о нескольких процентах годовых. Ради них стоит связываться с рефинансированием?

Ипотечное кредитование устроено таким образом, что в сумме, которую вы ежемесячно платите на протяжении многих лет, доля процентов по кредиту и «тела» кредита постепенно меняется. В первые годы ваш платеж состоит в основном из процентов по кредиту и в меньшей степени из «тела». А к концу срока кредитования наоборот — вы платите в основном тело кредита и минимум процентов.

Если бы банки разделили сумму основного долга равными частями на весь срок кредитования, то в первые годы платеж по кредиту был бы очень большой — пришлось бы платить значительные проценты и довольно крупный платеж по «телу» кредита. Чтобы сделать кредиты доступнее (но со значительной переплатой процентов), применяется так называемая аннуитетная схема выплаты, когда сначала платятся проценты. Поэтому при рефинансовании кредита по более низкой ставке заемщик значительно снижает переплату по нему.

Сколько конкретно можно сэкономить?

В целом эксперты считают, что рефинансирование ипотеки оправдано, когда кредитная ставка снижается более чем на 1 процентный пункт. Менее логично рефинансирование кредита в конце срока кредита, когда доля выплаты процентов в сумме ежемесячного платежа минимальна.

Рассмотрим рефинансирование на конкретных примерах. Возьмем историю калининградца Дмитрия, который в марте 2015 года оформил ипотеку на 15 лет под 14,5% годовых. Всего на покупку квартиры в кредит он взял 1,55 млн руб. За три года он выплатил 530 тыс. в качестве процентов по кредиту и всего 150 тыс. руб. основного долга.

В мае 2018 года он рефинансировал свой кредит по ставке 9,5%. Срок кредита сократился с 15 до 10 лет, а ежемесячный платеж снизился с 19,5 до 18,1 тыс. руб. в месяц, или на 7%.

По первоначальным условиям Дмитрий должен был выплатить банку помимо основного долга 1,54 млн руб. процентов по кредиту, то есть почти столько же, сколько составляло «тело» кредита. После рефинансирования сумма процентов сократилась вдвое — до 773 тыс. руб.

Второй пример. Супружеская пара купила квартиру в одном из приморских городов области, взяв ипотечный кредит в размере 800 тыс. руб. в июле 2014 года под 14% годовых на 10 лет. В мае 2018 года они рефинансировали кредит под 9,5%. Ежемесячный платеж снизился с 15,1 до 14,7 тыс. руб., а срок кредитования вдвое — с 10 до 5 лет. За 10 лет супруги должны были заплатить банку 450 тыс. руб. процентов. После рефинансирования сумма процентов по кредиту сократилась до 182 тыс. руб.

В приведенных примерах калининградцы рефинансировали кредиты в своем банке?

Нет. В первом случае, когда ставки по ипотеке на рынке опустились до 10%, заемщик попросил свой банк рефинансировать кредит, но получил отказ. Поэтому он принял решение сменить банк при рефинансировании.

Во втором случае кредитовавший супругов банк согласился рефинансировать выданный под 14% годовых кредит по ставке 12,5%. К тому моменту рыночная ставка упала ниже 10%, и заемщики также решили отказаться от предложения своего банка и выбрать другой.

Рефинансирование кредита — несложная и недорогая процедура. Главное, чтобы кредит был оформлен минимум за полгода до момента рефинансирования — это требуется для того, чтобы новый банк мог оценить платежную дисциплину потенциального клиента.

Насколько масштабным явлением стало рефинансирование кредитов?

Статистику рефинансирования как такового по Калининградской области Центральный банк не публикует, но есть данные о досрочном погашении ипотечных кредитов. В подавляющем большинстве случаев человек с ипотекой принимает решение досрочно расплатиться по кредиту как раз в связи с рефинансированием. В 2017 году в области было досрочно погашено 614 ипотечных кредитов, или на 33% больше, чем годом ранее.

По итогам 2018 года эксперты прогнозируют значительный рост объемов рефинансирования. До 2017 года один из основных игроков ипотечного рынка — Сбербанк — не занимался рефинансированием ипотеки других банков. За 9 месяцев 2018 года только он рефинансировал 148 жилищных кредитов на сумму 192 млн руб. По итогам полугодия примерно каждый двадцатый выдаваемый в Калининградской области Сбербанком ипотечный кредит был рефинансированием «старой» ипотеки.

ПАО Сбербанк

© 2003-2026

© 2003-2026