Богдан Яровой — хорошо известный в Калининграде человек. Местные бизнесмены ценили созданный им банк «Европейский» за клиентоориентированность и скорость, пока его в 2014 году не поглотил банк «Санкт-Петербург». Знакомые до сих пор в первую очередь вспоминают экс-банкира как «приятного человека». Уйдя из банкинга, Яровой отправился в свободное, слегка романтичное плавание по волнам венчурного капитала, пока его не догнала суровая банковская реальность. Как выяснил «Новый Калининград», помимо «Европейского» Яровой имел отношение к управлению небольшим московским «Интрастбанком», подконтрольным его вероятным покровителям, занимавшим высокие посты в «Газпроме» в 1990-х. Агентство по страхованию вкладов доказало серьезные злоупотребления со стороны менеджмента банка, а кредиторы добились привлечения банкиров, включая Ярового, к субсидиарной ответственности. Теперь они должны выплатить миллиарды рублей.

Зимой 2014 года калининградский банкир Богдан Яровой собрал крупнейших клиентов в отеле «Рэдиссон». К тому моменту ходило много слухов о скором отзыве лицензии у его банка «Европейский». Клиенты заметно нервничали. «Мужики, все у нас нормально», — вспоминает слова Ярового один из участников встречи. Многие местные бизнесмены поверили, не став забирать деньги, и даже попытались поддержать «Европейский» публично, но скоро банк прекратил самостоятельное существование, пусть и не таким драматичным образом, как говорили злые языки. В феврале 2014 года его поглотил банк «Санкт-Петербург».

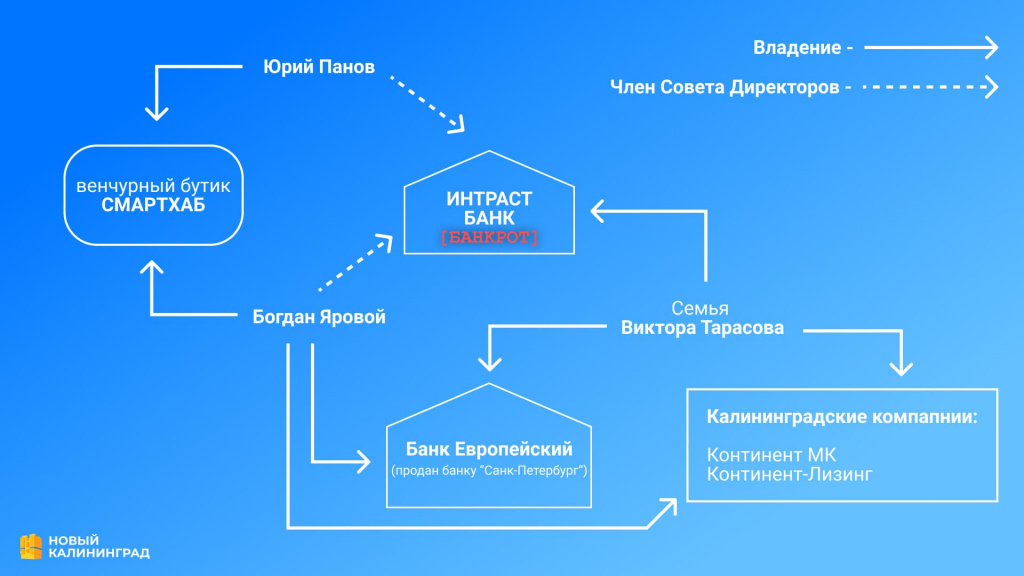

С момента нашумевшего отзыва лицензии у «Инвестбанка» в декабре 2013 года вкладчики-физлица забрали из «Европейского» почти половину из лежащих на их счетах 4 млрд руб., что сильно ударило по небольшому региональному банку. «[В день отзыва лицензии у «Инвестбанка»]13 декабря мы проплатили 30% пассивов, то есть средств клиентов, которые были в банке. Это является просто запредельным показателем. У нас не было ни одного неисполненного платежа», — вспоминал Яровой после продажи банка, недолгий период оставаясь председателем правления кредитной организации. Скоро он ушел из банковского бизнеса, стал бизнес-ангелом и основал небольшой «венчурный бутик» «Смартхаб». «По сути, его основным продуктом является отчет на нескольких страницах о том, почему нужно вкладывать деньги в ту или иную компанию», — рассказывает человек, близко знакомый с тем, как работает сегодняшний бизнес Ярового. «Бутик» зарабатывает на комиссии с вложений, которые делают его клиенты. Последние годы бывший банкир часто ездил в США в поисках пригодных для инвестиций стартапов и хотел осесть поближе к Силиконовой долине. «В этом бизнесе все охотятся на единорога. И все понимают, что лучшие проекты забирают те, кто в Долине. Только находясь там, можно найти что-то стоящее. Если ты находишься в России, то к тебе приходят те, кому уже отказали в Долине. Вероятность выстрелить у этих проектов соответствующая», — рассказывает знакомый Ярового. Сейчас экс-банкир живет в Москве и пытается справиться с личным вызовом посерьезнее набега вкладчиков на «Европейский». Суд ввел арест всего его имущества в пределах суммы 8,2 млрд руб. после привлечения к субсидиарной ответственности за работу в совете директоров «Интрастбанка». Он обанкротился после продажи «Европейского», и это событие осталось незамеченным в Калининграде, но грозит бизнес-ангелу разорением.

Все вышли из «Газпрома»

В 1990-х годах отец Богдана Ярового Виталий работал представителем «Газпрома» в Калининградской области и имел хорошие личные связи с на тот момент главой правительства России Виктором Черномырдиным и председателем правления «Газпрома» Рэмом Вяхиревым, вспоминает калининградский политик Соломон Гинзбург, в 1990-х работавший в администрации области. Начальник областного финуправления в те годы Леонид Сергеев подтверждает: Виталий Яровой был важным человеком в области по развитию госмонополии.

Два сына Виталия Ярового в итоге оказались в бизнесе, связанном с «Газпромом». Игорь возглавил калининградскую структуру «Газпрома» — «Газ-Ойл». Она занималась строительством газопроводов в области и находилась в здании, где сейчас располагается офис «Газпром межрегионгаз Санкт-Петербург» (эта компания сейчас собирает деньги с населения и бизнеса за газ). Второй сын, Богдан, сразу после университета в 1994 году устроился в «Инвестбанк». «Газ-Ойл» был одним из крупнейших клиентов банка. Когда стало понятно, что «выстроить отношения» между структурой «Газпрома» и «Инвестбанком» не получается, «Газ-Ойл» и другие структуры «Газпрома» купили себе собственный региональный банк, который впоследствии переименовали в «Европейский», и его возглавил Богдан Яровой, рассказывал сам экс-банкир.

Когда в 1990-х «Европейский» набирал обороты, «Газпромом» руководил Рэм Вяхирев, а ключевым банком госмонополии — «Газпромбанком» — близкий к Вяхиреву Виктор Тарасов. При нем в финансовом контуре «Газпрома» создавалась так называемая межрегиональная банковская группа газовой промышленности, куда входили как «Европейский», так и «Интрастбанк». Банки из межрегиональной группы уполномочивались на обслуживание газовой отрасли в своих регионах, то есть получали в распоряжение большие объемы «газовых» денег. Уполномоченным банком по Калининградской области стал «Европейский». После прихода к власти президента Владимира Путина Вяхирев освободил свое место для сослуживца президента по мэрии Санкт-Петербурга Алексея Миллера. Вместе с Вяхиревым поста в Газпромбанке лишился Виктор Тарасов, сохранив при этом контроль над «Интрастбанком» через сына. Место Тарасова занял основатель банка «Санкт-Петербург» Юрий Львов.

Обращение Виктора Тарасова в годовом отчете «Газпромбанка» за 1998 год.

К началу 2010-х Виктор Тарасов возглавлял совет директоров московского «Интрастбанка». Председателем правления был сын Тарасова — Олег, а одним из пяти членов совета директоров — Богдан Яровой. Еще одним членом совета «Интраста» являлся нынешний партнер калининградского экс-банкира по «Смартхабу» Юрий Панов. Яровой в «семейном» банке Тарасовых оказался не случайно. Олег Тарасов был совладельцем «Европейского». Кроме того, Яровой с Пановым входили в члены совета директоров негосударственного пенсионного фонда «Регионфонд», контролировавшегося семьями Тарасова и экс-советника Вяхирева Евгении Селиховой. К 2014 году фонд управлял 11 миллиардами рублей пенсионных накоплений. У Селиховой и Тарасова-младшего в «Европейском» было в прямом владении больше акций, чем у Богдана Ярового и его родственницы Юлии (вероятно, матери) — 37 против 29%.

Банк, который рухнул

В последние годы своей работы «Интраст» активно привлекал деньги населения. Если в начале 2010 года вклады физлиц составляли 1,6 млрд руб., то к началу 2014 года их объем вырос почти вчетверо — до 6 млрд руб. В 2000 году, когда Тарасов контролировал Газпромбанк, у «Интраста» на вклады физлиц приходился всего 1% обязательств. В 2005-м их доля достигла 8%, в 2010-м — 42%, а по итогам 2013-го составила 48%. Привлеченные деньги шли в первую очередь на предоставление оборотных средств торговым компаниям, следует из отчетности банка. В 2013 году рейтинговое агентство «Эксперт РА» писало, что у банка около 50% кредитного портфеля является «пролонгированной задолженностью» (не возвращенные вовремя и «продленные» кредиты), а также высока доля «сомнительных ссуд» и «уровень концентрации активных операций на объектах крупного кредитного риска». В марте 2014 агентство понизило прогноз по рейтингу банка из-за ухудшения ситуации с ликвидностью и обеспеченностью ссудного портфеля. Через месяц, судя по материалам судебных разбирательства, в банке начались проблемы с исполнением платежных поручений из-за недостатка денег. Незадолго до этого Богдан Яровой заявил о продаже «Европейского». Цена сделки составила 625 млн руб. Значительная часть этих денег должна быть уйти семье Тарасова, контролировавшей «Интраст», и Селиховой.

В июне уволился председатель правления «Интрастбанка» Владимир Добрынин. Его обязанности без утверждения в должности начал исполнять Борис Епифанов. Предправления банка — ключевая управленческая должность в финансовой организации, аналогичная посту генерального директора в обычной компании. Таким образом, банк продолжил работать без «гендиректора». В середине августа Центробанк запретил «Интрасту» принимать вклады у населения. Ограничение не распространялось на акционеров банка. Тогда банк начал дарить вкладчикам одну акцию номиналом в 6 тыс. руб. — и так обходил запрет на привлечение средств, писали «Ведомости». К концу лета «Интраст» прекратил выдачу вкладов населению в связи с «отсутствием денег в банке». Через две с лишним недели Центробанк отозвал у него лицензию со ссылкой на несоблюдение менеджментом правил внутреннего контроля и проведение «в крупных объемах сомнительных безналичных операций». Как отмечал ЦБ, в последние месяцы банк активно выводил средства за границу.

В банке была введена временная администрация ЦБ, а действующий менеджмент отстранен от исполнения обязанностей. В октябре внешние управляющие подали иск о банкротстве, и через месяц его удовлетворил суд. Бывшее руководство банка не передало представителям ЦБ данные о выданных кредитах. Впоследствии и.о. предправления банка Епифанов объяснял это потерей документов транспортной компанией. В итоге Агентство по страхованию вкладов, которому от ЦБ перешел контроль над обанкроченным банком, не смогло подтвердить 93% обязательств заемщиков на общую сумму более 11 млрд руб. Власти заявили о выплате за счет государства пострадавшим вкладчикам 3,4 млрд руб.

Итог работы АСВ по «выбиванию» долгов был очень скромным. К осени 2017 года конкурсному управляющему удалось вернуть в банк только 131 млн руб., или чуть более 1% от числившихся на балансе банка ссуд. Как выяснилось, менеджмент финорганизации выдавал крупные кредиты без обеспечения неплатежеспособным компаниям без репутации и с неясным видом деятельности. В поисках информации о невозвращенных кредитах на 10,3 млрд руб. АСВ обратилось в Центробанк. Там была информация о 30 кредитах 27 юрлицам на 5,3 млрд. Конкурсный управляющий попытался сверить данные с этими заемщиками. На письмо ответил только один. Взыскать с него ничего не удалось.

Время возвращать

Конкурсный управляющий в ходе своего расследования выяснил, что банкиры активно кредитовали личный бизнес. Например, менеджмент не передал временной администрации информацию о долге компании «АвтоМетанСервис» в размере 90 млн руб. Ее гендиректором в 2008-2011 годах был Владимир Добрынин — последний председатель правления банка, уволившийся незадолго до банкротства. Заместителем гендиректора фирмы числился владелец 20% акций банка Олег Петросян.

В августе 2014 года, когда у «Интраста» уже были серьезные проблемы, и.о. предправления банка Епифанов продал здание головного офиса «АвтоМетанСервису», по оценке следственных органов, на 153 млн руб. ниже рыночной стоимости. Здание продавалось по «внутрибанковским проводкам», то есть без реальной оплаты и поступления денег в банк, следует из судебных документов. За четыре дня до отзыва лицензии Епифанов премировал сотрудников банка на 26 млн руб, в том числе себя на 1,3 млн руб. В феврале 2015 года Следственный комитет возбудил против него уголовное дело по статьям «присвоение и растрата» и «злоупотребление полномочиями», но к этому моменту Епифанов уже покинул Россию. Задержать и допросить его силовикам не удалось.

Через два года, в 2018-м, Басманный суд Москвы заочно арестовал главу совета директоров «Интрастбанка» Олега Тарасова. В России его к тому моменту тоже не было. Как следует из материалов судебных разбирательств, топ-менеджер, его мать и в прошлом глава «Газпромбанка» Виктор Тарасов обосновались в Праге.

Российское законодательство позволяет привлекать руководство банков к субсидиарной ответственности, когда менеджмент и владельцы финорганизации плохо управляют вверенными им деньгами. Например, если банкиры допустили вывод активов пред банкротством и оставили кредиторов ни с чем, с них можно потребовать оплатить долги банка. Получая от ЦБ «ключи» от банка, представители АСВ проводят ревизию активов и подозрительных сделок, которая иногда становится основанием для возбуждения уголовных дел или исков о привлечении к субсидиарной ответственности бывших менеджеров. В случае с «Интрастбанком» было именно так: в октябре 2017 года, за две недели до истечения трех лет с момента банкротства банка, АСВ подало иск о привлечении к субсидиарной ответственности. Но он касался только Епифанова, который в статусе и.о. предправления возглавлял банк всего три месяца. Представитель Епифанова в суде уверял, что его доверитель на самом деле был замглавы правления, не входил в состав исполнительных органов банка и не был обязан передавать какие-либо документы временной администрации. Того, кто был обязан — главы правления, — в банке на тот момент не существовало. Управляющий партнер юридической фирмы «Солнцев и партнеры» Станислав Солнцев отмечает, что поздняя подача иска о привлечении к субсидиарной ответственности не является чем-то из ряда вон выходящим, так как до недавнего времени банкротное законодательство не позволяло начинать процедуру по привлечению к «субсидиарке» на ранних этапах банкротства.

Группа кредиторов «Интраста», узнав об иске по «субсидиарке» к Епифанову, подала свой иск, но уже в отношении всего менеджмента банка, включая семью Тарасовых и Ярового с Пановым. Имена кредиторов полностью совпадают с фамилиями, именами и отчествами нескольких бывших высокопоставленных сотрудников «Газпрома» и Мингазпрома СССР, в том числе бывших начальника управления научно-технического прогресса и экологии «Газпрома» Александра Седых, помощника главы Мингазпрома, начальника управления делами — Николая Белого, и члена совета директоров «Газпрома» Владимира Чумакова. Они потребовали солидарно взыскать с банкиров 6,8 млрд руб. Последние настаивали на том, что кредиторы опоздали на неделю и подали заявление позже истечения трехлетнего срока исковой давности. Суд апелляционной инстанции это определение поддержал, оно вступило в силу, и казалось, что руководству банка и акционерам субсидиарная ответственность больше не грозит. Однако осенью 2018-го судебная коллегия кассационной инстанции рассудила иначе: нижестоящие суды неправильно посчитали срок исковой давности. Сам факт банкротства не означает, что его менеджмент совершил злоупотребления и должен быть привлечен к субсидиарной ответственности. Сбор данных, доказывающих вину менеджмента банка — сложный, длительный процесс, и суды даже не попытались разобраться, когда реально для кредиторов стали очевидными нарушения в работе банкиров. Дело было отправлено на новое рассмотрение, и со второго раза московский арбитраж счел, что кредиторы получили всю полноту информации о происходившем в банке только из отчета конкурсного управляющего и иска АСВ о привлечении Епифанова к «субсидиарке», которые появились в октябре 2017 года. Иск кредиторов был подан через две с лишним недели после появления у них объективной возможности, и они уложились в срок исковой давности. Поэтому банкиры могут и должны быть привлечены к ответственности, счел суд. Это решение устояло в судах всех обязательных инстанций. Яровой и Добрынин попытались добиться его пересмотра в Верховном суде, но в марте 2020 года получили отказ со ссылкой на то, что нижестоящие суды достаточно подробно разобрались в деле. «Предоставление кредитов в пользу неплатежеспособных лиц без обеспечения, непринятие мер по их взысканию находилось в компетенции упомянутых лиц (совета директоров и правления банка). При этом бенефициары (руководители акционеров), осуществляя контроль над банком, координировали свои действия по выводу активов банка и извлекали выгоду из незаконного и недобросовестного поведения», — говорится в определении Верховного суда по жалобе Ярового.

Осенью 2020 года кредиторы вышли с ходатайством об аресте имущества Тарасовых, Ярового и других ответчиков. В подобной ситуации истцы должны доказывать, что существует реальный риск сокрытия активов. Кредиторам «Интраста» удалось это сделать, указав на «неблагонадежность» Тарасовых и Ярового. До привлечения к субсидиарной ответственности Яровой, Тарасов младший и Тарасов старший с женой совместно владели калининградскими компаниями «Континент-Лизинг» и «ИК „Континент“ МК». Однако потом Яровой переоформил свои доли на родственницу Юлию, а Тарасовы, соответственно, на внука Тарасова-старшего. На этом основании суд разрешил ввести запрет на отчуждение их бизнеса. В частности, Яровому запретили продавать доли во всех оставшихся у него компаниях, включая зарегистрированный в России стартап Eduson, куда он вложился как бизнес-ангел, и «венчурный бутик» «Смартхаб». Интересно, что доли Панова в «Смартхабе» суд «замораживать» отказался, так как он, в отличие от Ярового, не пытался выводить активы на родственников. Это решение появилось в феврале 2021 года. В июле кассация сочла его слишком мягким и постановила арестовать все имущество всех менеджеров банка и владельцев на сумму 8,2 млрд руб. В августе в калининградский арбитраж поступили иски о признании недействительными сделок Ярового и Тарасовых, по которым их активы выводились на родственников. Суд уже принял обеспечительные меры: родственники бывших банкиров до окончания процессов не смогут перепродать бизнес кому бы то ни было еще.

На сайте московской юрфирмы «Трубор», сопровождавшей дело о привлечении Ярового и коллег к «субсидиарке», говорится, что процесс был «прецедентным», так как «впервые контролирующие банк лица были привлечены по заявлению кредиторов, а не АСВ». От комментариев по сути судебного разбирательства в «Труборе» отказались.

Богдан Яровой сначала согласился пообщаться с «Новым Калининградом» и попросил прислать вопросы в письменной форме, но изучив их, отказался от комментариев «до окончания судебного процесса». Так как речь идет о банкротном деле, оно может продолжаться долгие годы.

Когда руководителей бизнеса привлекают к субсидиарной ответственности, арест накладывается на всю сумму в отношении каждого из привлекаемых лиц, рассказывает глава юридического агентства Станислав Солнцев. «Приставу поступает исполнительный лист, он проверят по базам, что есть, и арестовывает. Он не проводит никакой предварительной оценки. В данном случае сумма очень большая, поэтому, скорее всего, он арестует все что есть», — рассуждает юрист. Когда арест имущества завершен, «субсидиарное» дело внутри банкротного приостанавливается, пока конкурсный управляющий, в данном случае АСВ, не закроет реестр кредиторов. После этого управляющий подает сигнал — и начинается обращение взыскания на арестованное имущество.

Солнцев напоминает, что долги по субсидиарной ответственности — это тот вид долгов, который нельзя списать через процедуру банкротства. «Законодатель решил, что люди должны жить с такими долгами пожизненно или расплатиться. Это карающее состояние, некая форма ответственности, которую нельзя списать. Как нельзя списать долги, связанные с определенной группой преступлений. К этому, конечно, есть гуманитарные вопросы, так как человек с большой субсидиарной ответственностью не может оставить наследства, потому что оно все будет поглощено долгом, но так устроен закон», — констатирует эксперт.

Текст: Вадим Хлебников. Фото: Вадим Хлебников, Виталий Невар.

Нашли ошибку? Cообщить об ошибке можно, выделив ее и нажав

Ctrl+Enter

© 2003-2026

© 2003-2026